中国创新药,本月在美国引发轰动全球的一幕:2024年9月9日,在美国召开的全球肺癌大会(WCLC)上,全球3000多名肺癌顶级专家与会,一款中国研发的治肿瘤新药依沃西注射液(AK112),会上获得潮水般的热烈掌声。

依沃西的“头对头”三期临床实验效果,击败当下全球“药王”――美国K药(默沙东的帕博利珠单抗)。K药2023年全球销售额高达250亿美元,其在免疫治疗领域有神一般的地位,美国食品药品监督管理局(FDA)批准了约40个适应症上市,几乎只要涉及免疫治疗,标准疗法就有K药。

这是一起颠覆性事件。

中国人连买感冒药都挑进口,怎么可能开发得出比全球“药王”还好的肿瘤药?结果中国不仅做到了,三期临床实验效果显示,依沃西疗效比K药翻倍:中位无进展生存期(mPFS,50%的患者肿瘤没有长大、转移等的生存时间)约为K药的2倍。

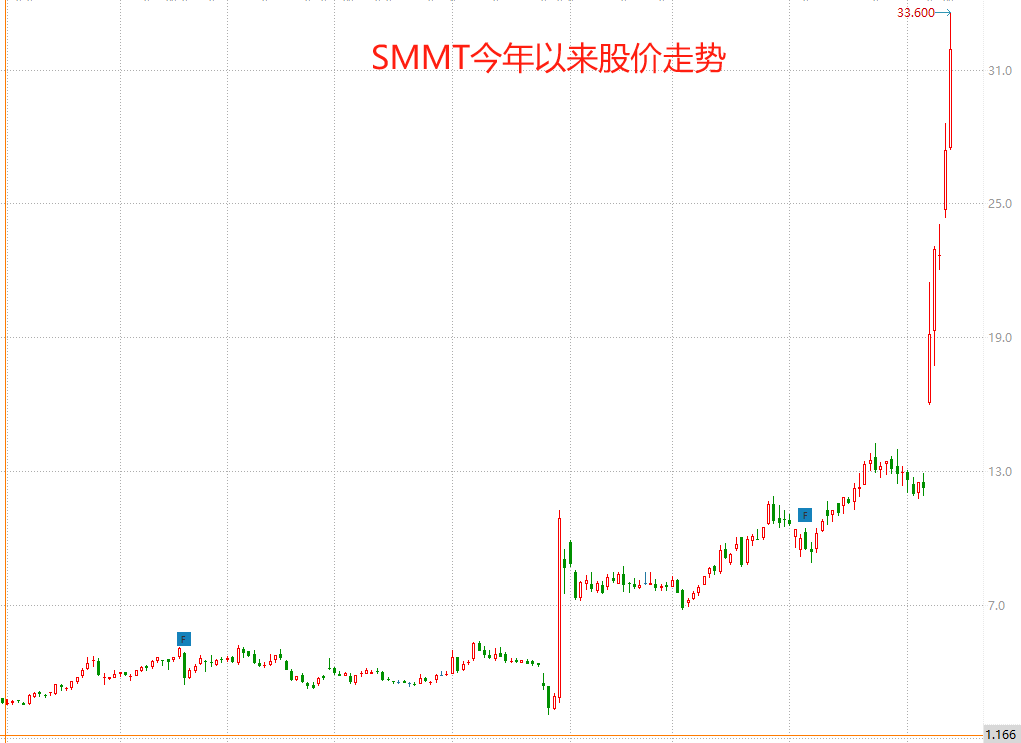

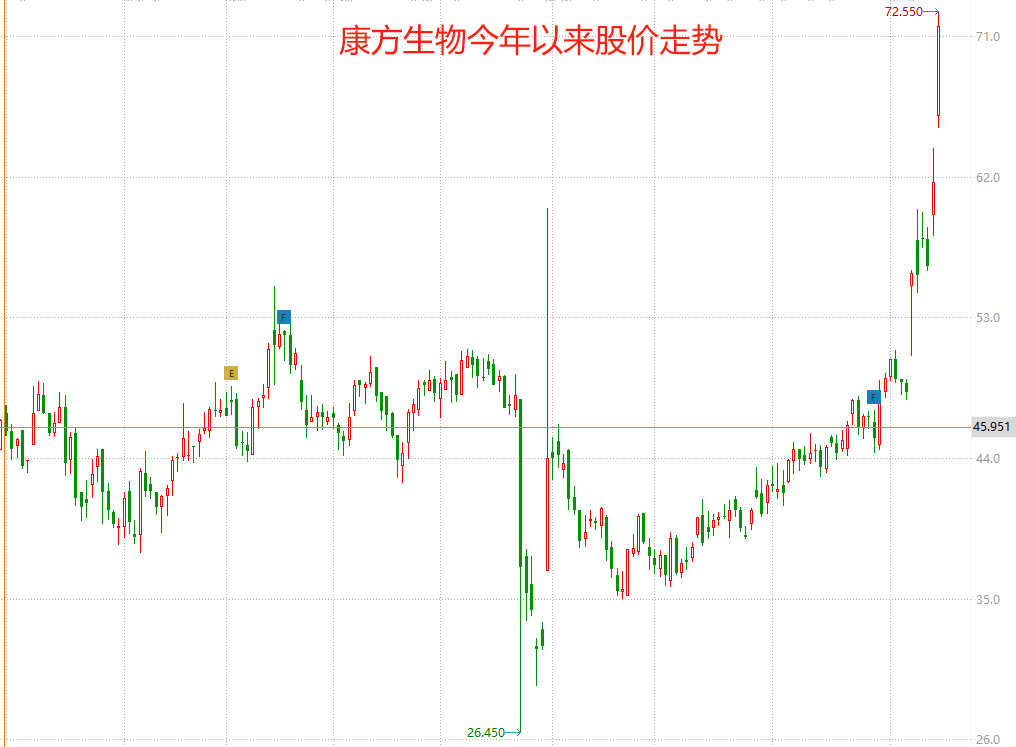

但就是这样一件举世瞩目的大事,依沃西原研厂商康方生物(09926 HK)却没有接住这泼天富贵,反而是为其海外合作方Summit Therapeutics Inc.(SMMT 纳斯达克)创造了暴富神话:只有依沃西海外核心市场权益的SMMT,4个月内股价上涨12倍,市值达231亿美元(约1800亿港元);而缔造依沃西的港股康方生物,目前市值仅620亿港元。

有网友感叹,要么港股投资者是“瞎子”,要么美股投资者是“疯子”,半个金蛋的价值竟然比会下金蛋的母鸡加上另外半个金蛋更值钱?资本市场错得这么离谱!

既然依沃西如此被看好,两年前50亿美元授权SMMT是否贱卖?如果选择其他商业化路径,依沃西会否有不同的剧本?康方和依沃西的下一步将去向何方?

1

患者生存时间PK:

依沃西约为K药的2倍

“头对头”K药,是证明药效的金标准。在这群雄逐鹿的时代,击败K药,是肿瘤企业和科学家的梦想,近年来不少与K药“头对头”的研究都是联合用药为主,而依沃西是“单兵作战”。

然而,药王地位岂是轻易可撼动?在依沃西之前,全球从未有过任何一项与K药疗法“头对头”的大三期研究取得阳性结果,更多的研究,则随时间渐渐没了下文。

在美国本月9日召开的全球肺癌大会主席论坛环节,著名肿瘤专家、同济大学附属东方医院肿瘤科主任周彩存教授披露了国产新药依沃西“头对头”K药的结论数据。

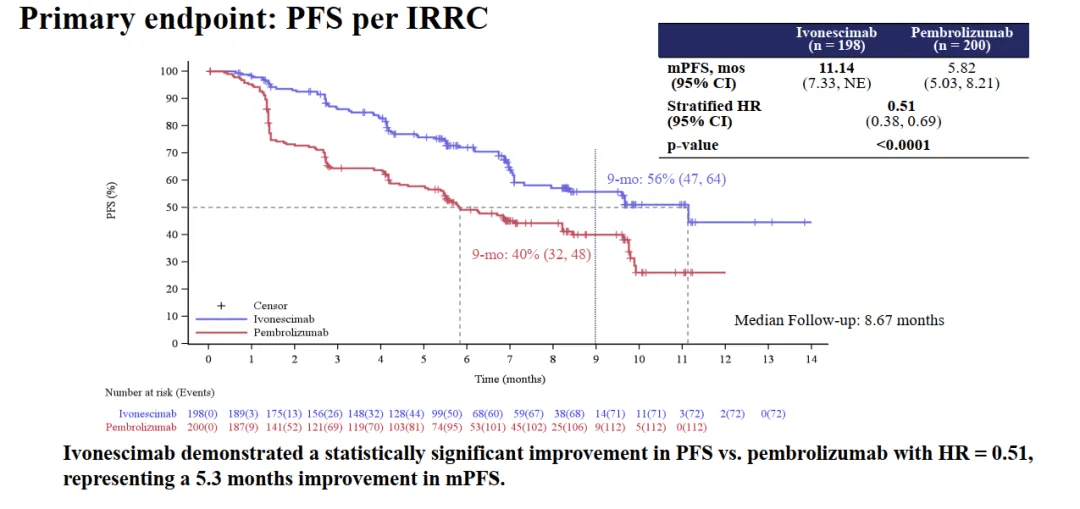

PFS(无恶化生存期或无进展生存期,Progression Free Survival的缩写),是用来衡量一种新药对肿瘤的抑制时间有多长,如患者肿瘤没有增长、转移或未发现新病灶等进展的生存时间。PFS数值越大,说明疗效越好,患者生存时间也越长。

“头对头”研究数据显示,依沃西的mPFS(中位无进展生存期)为 11.14个月,比K药的 5.82个月接近翻倍。依沃西这一单药治疗的mPFS数值,就超越了众多Pd-1联合化疗的mPFS,因而被认为“远超预期”。

依沃西“头对头”K药,疗效接近翻倍地赢,在全球新药开发中具有颠覆性意义,这也是在全球肺癌大会上获得如雷掌声的原因。而与会专家能给出热烈掌声,表明依沃西并非简单赢在面上给出的数据,因为这些专家都是行业顶流,是真正内行,他们对数据背后的个中逻辑具有较高的认知水平――在没有受到任何后线治疗的前提下,依沃西的疗效显著优于K药,那么依沃西就有可能替代K药,成为免疫治疗领域新的基石药物。

买下依沃西海外核心市场权益的SMMT股价持续暴涨,也从另一个维度对这款中国创新药给出了“掌声”。

不过,从严格意义来讲,依沃西挑战K药,或者说迭代PD-1(免疫抑制分子)的征程,只是取得了阶段性胜利,毕竟K药全球数十个适应症和数十个国家获批,才奠定了药王的地位。而依沃西的4个挑战PD-1药的三期临床数据,也继续诠释着康方生物对这款药物的强大自信。

国际肺癌研究学会杰出科学奖吴一龙教授评价道,HARMONi-2(上述依沃西 vs K药的一线治疗研究名称)“雷声大雨点也大”,确实是惊艳的结果。不管是鳞癌还是腺癌,减缓疾病进展的优势都非常明显。当然,总体治疗相关的毒性也翻了一倍,好在导致治疗中断或死亡的病例几乎没有。对于免疫治疗而言,OS(总生存期)还是非常重要的点,仍然需要等待这一结果的出现。总而言之,依沃西终于迈出关键的一步,期待更长的随访结果出现。

无论如何,依沃西在第一役中战胜K药已是不争的事实。

图为HarmoNi-2研究数据

2

是“瞎” ,还是“疯”?

但依沃西这样颠覆性的意义,却没有体现在康方生物的股价上。今年以来,康方生物股价仅有54%的涨幅。大洋彼岸的SMMT却早已杀红了眼,成为今年美股的最大黑马,全年累计涨幅1123.37%。

数据来源:Wind

“我总不服气,中国就不能成长出伟大药企吗?”深圳森瑞投资管理有限公司董事长林存在康方生物大跌时忍不住炮轰:说到底,是一种不自信,不信中国的药企在成长在进步,更不信中国的环境可以滋生优秀的创新药企业。哪怕中国药监刚刚加速提早批了AK112依沃西上市,不信就不信。至于是不是能在美国打败k药,并走向世界,那能信吗?

康方生物在2022年把美国、日本、欧洲等核心市场的海外权益授权给SMMT(Summit公司)。

SMMT与康方生物的市值差距越来越大,也给市场留下一道命题――康方生物除了依沃西,还有一大批有潜力的在研项目,还有已经上市的其他两款创新药,依沃西击败K药是泼天富贵,为什么只有海外核心市场权益的SMMT接住了,原研药厂商康方生物反而成了对岸的旁观者?港股投资人为何对康方生物没有信心?

每经记者采访的多位创新药行业资深人士都表示――

首先,港股市场太差了,已连续跌了约四年。稍微拉拉港股18A生物医药公司的K线看看,股价都跌了70%~80%,已不是腰斩,而是斩到了脚踝上。

“因为中国的投资人在创新药领域踩了太多坑,”深圳唯德投资管理有限公司医药研究员常先通告诉《每日经济新闻》记者,所谓“一朝被蛇咬,十年怕井绳”,即便是面对这样史诗级的利好,也不敢有太乐观的行为。

第二,同样的药,海外定价,通常是国内的十几倍甚至几十倍,只有那些能出海的药,才是投资首选。比如我国第一个十亿美元的“重磅炸弹”泽布替尼,70%以上的销售额来自北美市场。同样的逻辑在依沃西身上也是如此。

林存几个月前就与朋友讨论过怎么去推算SMMT的价值。默沙东的市值是1110亿美元,K药大约贡献500亿美元,但K药经营这么多年,有40个适应症。依沃西这次针对的是K药最大的适应症肺癌,虽然后面还有一些适应症会陆续打通,但这个过程还很长,起码得四到五年时间。所以他认为SMMT有希望挑战300亿美元的市值,但大概率也就这样了。

至于康方为何涨幅远远落后于SMMT,林存说,依沃西在国内上市,价格可能只有海外的十分之一,甚至二十分之一,所以跟海外上市的预期不一样,这是最主要的原因。但不管怎样,康方真的叫作石破天惊的中国创新药,未来甚至有可能成为中国创新药一哥。

3

依沃西被少卖了1000亿元?

当然,今天依沃西有这样的成绩,也让一些人反问,当时最高50亿美元卖给Summit,康方生物是不是被对方坑了?如果选择MNC(跨国大药企、国际巨头),依沃西的商业化会否有不同的剧本?

创新药领域的资深专家向记者表示――

首先,我们了解下康方选中Summit的原因。

实际上,两年前的SMMT在美股是家不起眼的公司,2020年,罗伯特・杜根收购因开发抗感染新药失败而濒临倒闭的Summit,市值10亿美元出头,最出名的就是创始人了。

康方宣布双方合作时,虽然股价因交易金额创纪录有所上涨,但质疑声也是扑面而来,怀疑这家账上只有1.2亿美元的公司,怎么可能有能力在海外开三期临床,更别说把产品推向上市。

今年5月24日,市场传闻临床数据不及预期,康方生物还大跌45%。彼时,每日经济新闻最早采访到公司,康方生物董事长独家回应,这是市场误读,澄清了传闻。

“康方就是找了个‘接盘侠’,高管可能想套现走人”“依沃西少卖了1000亿元人民币”等质疑声不断。

常先通也有过这样的猜测,这在国内创新药里不是没有先例。但当他了解到Summit的背景后,就放心了。

Summit公司的CEO和最大股东罗伯特・杜根是华尔街知名投资人,曾将快要被放弃的第一代TKI药物伊布替尼运作成重磅炸弹级新药。2021年伊布替尼全球销售约100亿美金。

康方生物董事长、总裁兼首席执行官夏瑜第一次见到罗伯特・杜根的时候,就觉得他们的团队很靠谱。经过一番对依沃西临床研究成果的外部信息收集和分析后,Summit团队认为依沃西正有可能是他们苦苦追求的目标。

有知情人透露,Summit打动夏瑜的关键点是:Summit的目标就是让依沃西快速成功获批上市,这与康方生物的目标完全一致。

当然,我们不妨畅想,如果依沃西与药企国际巨头合作,又可能是怎样一番景象?

了解跨国大药企药物研发的人士对记者表示,为了平衡新药开发风险,国际巨头不可能将全部资源砸在任何单一产品管线上,被引进的能获得“常规待遇”已属不易,开发进度自然不太可能出现“超常规”的情形;另一方面,新药开发中的诸多不确定性,都很有可能导致被引进的药物在中途遭遇“夭折”,比如可能因某个研究初步数据表现不够出色而被放弃,可能因为内部高管变化而对前任高管的引进行为不认可。

夏瑜并不在意合作方是否有国际巨头光环,更何况康方不是没有吃过亏。2015年,康方授权给默沙东的CTLA-4单抗,这款药物至今有多个三期临床还在进行中。这与夏瑜追求的“最快速度海外上市”的目标显然相距甚远。

至少从结果来看,2023年3月份合同生效后,4个月不到,Summit就启动了依沃西2项国际多中心研究。其中一项为依沃西联合化疗对比K药联合化疗一线治疗转移性鳞状NSCLC的国际多中心三期临床研究(HARMONi-3 研究)。

至于最高50亿美元的交易额,这在当时已经是创纪录的金额了。当时依沃西对外披露的只有临床二期数据,今天我们看到的结果都是远超预期,不知当时的罗伯特・杜根有没有预料到这样的佳绩,但素来保守的康方团队觉得,依沃西是远超预期的。

林存也对记者说,虽然从目前的结果来看,Summit比依沃西的“亲老子”贵了3倍,但不能说康方是贱卖了依沃西。

一是那个时候买依沃西就像赌石一样,毕竟Summit看到的临床进展还没到最后出数据的时候;二是康方当时也需要非常多的资金去开展临床,获得一定的资金是非常稳妥的做法;更重要的一点,就是康方如果凭一己之力根本进不了美国市场,那就是九死一生。

而在林存看来,康方除了拿到当时需要的5亿美元首付款,还有50亿美元的里程碑款。再加上每年的销售分成和Summit的10%股权,总体算下来即使亏也亏不到哪里去。

第二,我们再来看看合作时国内创新药的环境。

2021年下半年开始,创新药融资困难,到2022年的时候,很多中小的Biotech(生物科技公司)已经看不到希望了,港股18A中都有卖厂的、卖研发管线的、裁员的。有人评价康方与Summit的合作给中国创新药的寒冬注入了鸡血。

康方也有自己的压力――作为被看好的Biotech,康方是最晚有造血能力的一家,虽然在研发投入上特别节约,但迟迟没有融资,资金压力可想而知。常先通觉得,Summit当时首付款的5亿美元是“及时雨”,为后来的研发进度加快起到了关键作用。也是有了研发上的起速,康方在国内顺利拿下第二个双抗,也开展了一系列“头对头”的研究。

“现在来讨论有没有贱卖是没有意义的,只能说康方在当时找到了最合适的合作伙伴。”常先通说,再好的创新药也要推向上市,回头来看,两年前的这次合作,确实可以说是康方生物提速的基础。而且从合作条款来看,康方可以获得15%的海外收入,这也是非常可观了。如果是靠中国企业自己出海商业化,不一定能有15%的净利润。

4

下一站,傍身国际巨头?

现在的依沃西,就需要有能把它变成“重磅炸弹”的MNC,就像多年前罗伯特・杜根找到强生公司一样。依沃西需要更快在海外上市,也需要更全面地“头对头”K药,来证明自己完全可以取代PD-1,成为免疫治疗的王者。但SMMT不具备这样的能力,所以,留给它的出路只有一条,就是被MNC收购。

对于不差钱的MNC来说,谁拿下SMMT,谁就会在未来的竞争中领先。至于谁是金主,有人猜是在修美乐和伊布替尼身上深有体会的艾伯维,也有人猜是罗氏、辉瑞、诺华、阿斯利康,还有人觉得默沙东的可能性最大。MNC不差钱,也需要“重磅炸弹”来应对产品专利到期的业绩波动。两者一拍即合,市场快速争抢本就不多的流通盘筹码。

此外,康方生物也有可能成为MNC的目标。Biotech蜕变成为MNC的过程中,必须做到创新blockbuster(“重磅炸弹”药物)、与MNC合作、资本加持。如果依沃西是第一点,那么后两者就需要康方生物与MNC深度捆绑。

有市场人士分析,MNC在收购SMMT的同时,也可能会入股康方生物,并且会和康方有BD合作(Business Development的缩写,商务拓展合作)。如果康方不配合,未来依沃西其他适应症的临床试验,以及依沃西和其他药物的联用临床试验都会受影响。

常先通也表示,康方生物目前的股东架构是不合理的,确实需要引入外部资本。

5

给中国创新药企的启示:

借美国企业出海?

与百济神州的策略不同,康方生物经此一战在全球市场一炮而红。创新药领域的资深专家告诉每经记者,它的商业路径,也是值得中国所有Biotech(生物科技公司)学习和模仿。

首先,在产品上挑战最严苛的临床开发标准。

中国目前有两个产品“头对头”研究成功,除了依沃西,另一个就是百济神州的泽布替尼。这一挑战成功,对百济神州最核心的意义是药品销售收入爆发式增长。2023年,泽布替尼全年销售额突破13亿美元,同比增长129%,成为迄今中国最成功的创新药,中国生物制药产业终于诞生了首个“十亿美元”分子。

第二,海外的商业化道路。

以目前中国创新药公司的国际市场拓展水平,很多都是死路一条。换句话说,中国的产品卖到全球只能靠出海合作。

有数据可以佐证。据医药魔方统计,2023年全球药品销售额排在前100名的,入围门槛是16.79亿美元,最高销售额可达到250.11亿美元,其背后生产企业均为MNC,没有一家中国企业上榜。

现在中国的创新药公司有两条路,一是“不出海、就出局”,二是必须在“头对头”研究中胜出,证明自己疗效更好。只有这样,好的产品才有可能卖出去,才有MNC来合作。

第三,就是如何选择好的合作伙伴。

这两年中国创新药产品授权交易接连创下“天价”,合作方也都是MNC。但回到前面讨论的问题,MNC能否集中精力帮你推进研发?康方与Summit的合作被业内人士认为是明智之举,你可以看到,Summit确实在履行把产品“快速上市”的目标承诺。

在部分业内人士看来,直接把有价值的管线授权美国本土企业做孵化,做出临床价值后再找MNC合作或融资、上市,已经成为一个更通顺的路径。就像Summit的罗伯特・杜根这样的CEO,有过多次成功创业经验、融资能力非常强,而且非常专业。

记者|金

网友留言(0)